买20万货币基金(美国货币市场基金大受追捧 但有几个雷区需要小心)

日期:2023-05-26

来源:玫瑰财经网

浏览:次

面对银行业持续动荡,寻求更高收益率的投资者大批涌入美国货币市场基金。

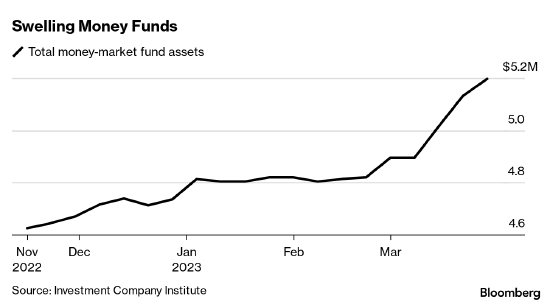

据Investment Company Institute的数据,截至3月29日的三周,超过3,000亿美元资金流入货币基金,总资产规模达到创纪录的5.2万亿美元,超过疫情期4.8万亿美元的峰值。

专家表示,货币市场基金受欢迎的理由很多,但同样存在风险。以下是在决定是否投资时应考虑的几个因素。

专家表示,货币市场基金受欢迎的理由很多,但同样存在风险。以下是在决定是否投资时应考虑的几个因素。

什么是货币市场基金

货币市场基金是一种共同基金 。通常人们会把等待投资或短期可能需要派上用场的资金放进这类基金。

货币市场基金持有包括现金、存单、美国国债在内的各种短期流动性工具,它们需要遵守联邦有关质量,期限,流动性和多元化的规定。基金必须把至少10%的资金配置到日流动性资产,30%配置到周流动性资产;美国证券交易委员会目前建议把这两类持仓比例分别调高至25%和50%。

这些基金的历史价值是每份额1美元并且会支付利息。这类基金不能保证投资者不会亏钱,因为它不是由联邦存款保险公司(FDIC)承保的,但如果跌破1美元净值,通常很快就会很快失去吸引力。

大型零售基金提供商收取的费率参差,Vanguard是0.09%、嘉信理财0.34%、富达(Fidelity)为0.42%。你可以在券商或共同基金公司的网站上购买此类基金,就像买股票或其他固定收益基金一样。如果你参加了401(k)计划,还有货币基金期权这种选择。

吸引力何在

一大吸引力来自收益率。根据FDIC提供的3月数据,富达政府货币市场基金(SPAXX)截至4月5日的收益率为4.49%,而支票账户和储蓄账户的全美平均利率水平分别仅0.06%和0.37%。即便是高收益率储蓄账户,利率也不太高,高盛的Marcus目前为3.75%。

货币市场基金在传导利率调整影响方面比银行更灵活。 根据纽约联邦储备银行一篇博文,过去20年大约86%的政策利率调整反映到了零售货币基金,而零售存单利率只能反映26%。

有哪些风险

货币基金对利率变化敏感,因此收益率波动较大。而且与传统的储蓄账户不同,FDIC对这类产品不承保。

过去最大的问题是机构优质基金(Prime funds),由于持有商业票据,它们往往对市场恐慌更为敏感。2020年3月疫情袭来时,这些基金遭遇大量资金外流;美联储不得不干预以支持短期融资市场。而在2008年,Reserve Primary Fund跌破1美元净值,投资者在短短两天之内就撤出了400亿美元,因为该基金投资了破产的雷曼兄弟的商业票据。

当前的银行业危机也引发投资者对优质货币市场基金的担忧。3月中旬,嘉信理财的优质基金三天内净流出88亿美元资金,同期嘉信理财自身的的政府和美国国债基金吸引资金约140亿美元。

他们有什么不同

货币市场基金主要有三种主要类型:政府基金,优质基金和美国国债基金。面向散户的基金主要是政府资基金。

政府基金:这些低风险基金至少99.5%的资产配置在现金、美国政府证券和完全由政府证券支持的回购协议。

优质基金:这类基金持有现金,浮动利率债券和商业票据,和可能来自美国及海外评级较高的银行、美国政府机构和房利美等政府支持企业的债券。基金的英文名字里可能没有prime这个词,比如嘉信理财的优质基金叫做Value Advantage Money Fund。富达的名叫Fidelity Money Market Fund。

美国国债基金:这类基金主要投资于现金、美国国库券,以及美国国债担保的回购协议。还有一种基金只投资现金和美国国债。短期内可能存在风险。“今年晚些时候美国将触及债务上限,而国债基金只能买入美国国债,” Crane Data的Peter Crane说。 “美国国债基金比政府基金更难躲过技术性违约”。

相关文章阅读

-

想买启源Q05先别急着下单 蓝电E5荣耀版更宽敞舒适还有大七座

-

玉林新闻网(新签约项目12个总投资32亿元)

-

完美世界游戏公司(完美世界发布2023年报:全年营收7791亿元)

-

南京地铁线(『转载』南京地铁(2030-2032+)网规划图)

-

小米金融贷款(放高利贷收“砍头息”的同程金融,放贷资金部分来自小米雷军系)

-

老王家(小镇上的神秘传说:一碗老王家馄饨,无论你有什么烦恼,都)

- · 小米金融贷款(放高利贷收“砍头息”的同程金融,放贷资金部分来自小米雷军系)

- · 政法(2024年第一期政法大讲堂开讲)

- · 银龙股份股票(银龙股份将于5月9日召开股东大会,共审议13项议案)

- · 货币天然是金银(天然的货币是金银吗)

- · 荣安地产股票(荣安地产市值蒸发76亿 营收净利双降去库存需6年)

- · 老王家(小镇上的神秘传说:一碗老王家馄饨,无论你有什么烦恼,都)

- · 网络加速器免费(免费加速器有什么推荐吗网游加速器哪个比较好biubiu加速器使用教程)

- · yy4180(4180万省财政给岳阳又发大福利你家乡有多少)

- · 回头背书(如何辨别承兑汇票背书中的回头、重复、质押)

- · 诛仙世界(先遣服要来了DNF手游公测进度飞速,《诛仙世界》或将延期上线)

- · yy5080(Redmi手机“造福”粉丝,12G+512G实际到手1799,5080mAh续航出众)

- · 韩志文(昔日长影“四大小生”,《祭红》中与龚雪饰恋人,为何多年无音讯)

- · 泸州老窖股票股吧(天风证券:给予泸州老窖买入评级,目标价位2442元)

- · mmo手游(收好这份2023热门MMORPG手游推荐清单,好玩有趣放心入坑)

- · 赵长江(腾势赵长江称“宣传半固态车用电池是文字游戏”,智己刘涛回应)

热点推荐

最新新闻

okx欧易

- 易欧okx交易所app软件官方(蛇口关于符合“首违不罚”纳税人涉及退还多缴罚款有关事项的通告)

- 欧链okxapp官方地址(深度|火币式易主or转地下交易 虚拟货币交易所向左还是向右)

- 欧亿下载地址(你不是邓文迪,那就相信爱情吧)

- 欧艺平台app官方下载(会爆浆的电饭煲芝士蛋糕 在家也能吃到 重庆欧艺西点)

- okb交易所软件下载地址(逆势飞涨32%,OKB施了什么魔法)

- 欧链okx交易所软件官网地址(OKB逆天暴涨OKEX号称再也没有套牢的用户)

- 欧亿最新交易APP下载(云南省78家P2P平台“一刀切”7省市网贷机构已全部取缔退出)

- ouyi交易所软件官方下载(OKEx最新公告5大看点:主链、去中心化交易所、回购及延长锁仓等)

- 欧yi最新下载APP(“你不该相信骗子的,再见了老婆”)

- 欧意交易所app(为什么那么多用户信赖欧易OKEX交易所)

Copyright (c) 2022 玫瑰财经网 版权所有

备案号:冀ICP备17019481号

玫瑰财经网发布此信息的目的在于传播更多信息,与本站立场无关。玫瑰财经网不保证该信息(包含但不限于文字、视频、音频、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。

相关信息并未经过本网站证实,不对您构成任何投资建议,据此操作,风险自担。